In der Ausgabe Nr. 242 der BANKINGNEWS haben André Täger und Eckehard Schulz mit ihrem Beitrag „Es gibt ,Finanzexperten‘ – und die Erde ist immer noch eine Scheibe“ eine äußerst wichtige Frage angesprochen: Sind Finanzberater keine echten Berater, sondern eher Verkäufer? Obwohl das Problem schon längst bekannt ist, hat nicht jeder den Mut, darüber zu sprechen. Der Grund ist einfach, denn viele in der Finanzbranche, u.a. potenzielle Arbeit- und Auftraggeber, werden mit solchen Aussagen nicht begeistert sein. In diesem Sinne spreche ich Täger und Schulz sowie der Redaktion der BANKINGNEWS einen großen Respekt für ihren Mut aus.

Ist Warren Buffet ein Verbrecher?

Allerdings schlagen Täger und Schulz mit ihrem Satz „Es gibt niemanden, der mit legalen Mitteln dauerhaft die durchschnittlichen Renditen der Märkte schlägt“ über die Stränge. Meinen sie mit dieser Aussage etwa, dass Warren Buffet ein Verbrecher sei? Denn es ist Fakt, dass Buffet dauerhaft den Markt schlägt. Sollten Täger und Schulz Recht haben, handelt Buffet mit Insiderwissen, und das ist bekanntlich strafbar.

Täger und Schulz erwähnten auch Eugene Fama im Kontext des Nobelpreises von 2013. Aber warum vergaßen sie, dass auch Lars Peter Hansen und Robert J. Shiller den Preis bekommen haben?! Shiller hat gezeigt, dass sich langfristig, und Buffet investiert langfristig, die Assetpreise mit fundamentalen Daten prognostizieren lassen. Nicht umsonst merkte man damals die symbolische Wirkung des Nobelpreisausschusses an, die den Preis an sich widersprechende Werke verlieh. Das alles zeigt an, wie widerspruchsvoll die Wirtschaftswissenschaft ist.

Besser als der DAX

Darüber hinaus lassen sich ab und zu die Aktienpreise auch kurzfristig gut prognostizieren. Ich selbst weiß nicht, ob wir z.B. die Vorzugsaktie von VW in Kürze noch unter 100 Euro sehen werden, aber wenn schon, dann würde ich wetten, dass die Aktie bald wieder über 100 Euro klettert.

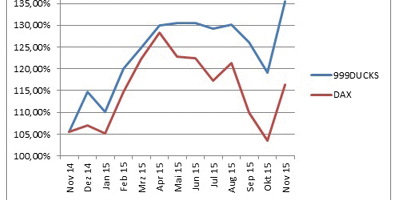

Diese zwei Prinzipien – langfristig die unterbewerten Aktien zu kaufen und die kurzfristige Gelegenheiten mit dem guten Chancen-Risiko-Verhältnis auszunutzen – liegen meinem Wikifolio „Somewhat better than DUCKS“ (WKN: LS9HDK) zugrunde (s. Graphik). Aktuell halte ich die Lufthansa, Deutsche Bank und mehrere andere solide (!) Unternehmen mit gutem KGV. Hier spekuliere ich auch ein wenig, als ich kurzfristig in einer Öl-ETF eingestiegen bin. Wie die Graphik zeigt, bin ich nicht etwa, sondern wesentlich besser als DAX.

Natürlich kann man bei meinem Wikifolio einwenden, dass es nur ein Jahr alt ist. Allerdings ist diese Kritik zu kurz geraten, denn Langfristigkeit richtet sich nicht nur an der Haltedauer, sondern auch an der Anzahl der Trades. Wer intensiv handelt und dabei große Preisbewegungen erwischt, beschleunigt die Zeit.

Darüber hinaus gilt das Gesetz der großen Zahlen: Je mehr Trades abgewickelt werden, desto weniger zufällig ist das Endergebnis.

Aber nicht nur mein Wikifolio erzielt gute Renditen, auch das des Tradingsmeisters mit dem Spitznamen „Einstein“, der das Wikifolio „Platintrader 1000% Leidenschaft“ führt, spricht für sich. „Einstein“ ist es gelungen, in zwei Jahren eine Rendite von 972 Prozent zu erreichen – und das alles ohne Hebelprodukte! Darüber hinaus hatte er ein Maximum Drawdown von nur -16,21 Prozent! Einstein hat etwa 1150 Trades abgewickelt. Das ist genug, um den Faktor Zufall auszuschließen.

Daher mein Fazit: Es ist schwer, dauerhaft besser als der Markt zu sein. Aber es ist möglich: Warren Buffet und „Einstein“ belegen dies mit eindrucksvollen Zahlen.