Vernetzung ist einer der Kernaspekte der EU-Zahlungsdiensterichtlinie PSD2. Über Programmierschnittstellen, sogenannte APIs, können Services von Drittanbietern mit Banksystemen verknüpft werden. Damit hierbei sowohl den Sicherheitsanforderungen der Banken als auch dem Ziel, komfortable Angebote für den Nutzer zu generieren, entsprochen werden kann, bedarf es eines engen Austauschs zwischen den beteiligten Akteuren. Im kleinen Kreis fand dies am 19.02.2018 in Frankfurt statt. Bei einem Roundtable diskutierten ausgewählte Experten aus verschiedenen Bankhäusern mit Fintechs und Software-Anbietern über die Chancen der PSD2 und des Open Banking.

Hagen Uckelmann von ::projective betonte in seinem Einstiegsvortrag, dass die PSD2 grundsätzlich zwar für klare Rahmenbedingungen sorge, jedoch ein hoher Grad an Unsicherheit herrsche, da wesentliche Eckpunkte noch nicht (abschließend) behandelt worden seien: Zum einen liege der Fokus sehr stark auf dem Privatkunden-Bereich, während Fragen zum B2B-Geschäft eher vernachlässigt worden seien. Zweitens seien die technischen Regulierungsstandards (RTS) bislang noch nicht spezifisch genug definiert, was zu einer „Artenvielfalt“ der APIs führen werde. Es bleibe außerdem offen, ob die Praxis der Zertifizierung reibungslos funktionieren werde. Auch über der Zwei-Faktor-Authentifikation und der Art und Weise, in der mit Drittanbietern kommuniziert werden soll, schweben weiterhin einige Fragezeichen.

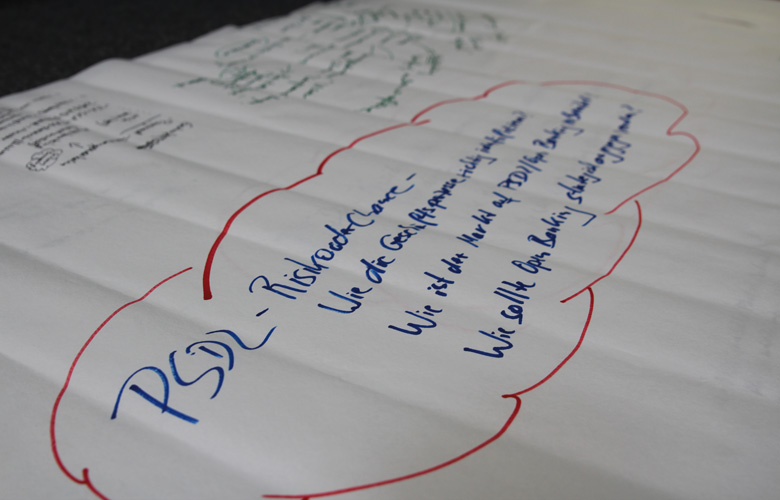

In den Banken sind verschiedene Strategien im Umgang mit der PSD2 zu beobachten: die Nutzung von Software-as-a-Service (SaaS), verbandsweite Lösungen, individuelle Strategien des einzelnen Instituts oder die minimale Erfüllung der Richtlinie ohne weiteren strategischen Ansatz. Klar ist, dass mit letztgenannter Vorgehensweise im neuen Wettbewerbsumfeld kein Blumentopf zu gewinnen sein wird. Doch auch bei einer aktiven strategischen Ausrichtung bleibt die Position von Banken auf lange Sicht ungewiss. Eine Nachfrage, ob sich viele Banken derzeit zu wenig um die technologische Entwicklung kümmern, beantwortet Uckelmann mit einem klaren „Ja“. Der folgende Workshop beschäftigte sich mit den Leitfragen, wie Geschäftspotenziale identifiziert werden können und wie Open Banking strategisch angegangen werden sollte. Nach Meinung der Teilnehmer sollten die Endkunden sehr stark in diesen Prozess eingebunden werden, um relevante Use Cases abbilden zu können. Dazu sei es wichtig, das richtige Mindset im Unternehmen zu schaffen: Die Frage sollte nicht lauten: „Wie kann ich Risiken vermeiden?“, sondern „Wie kann ich die neuen Chancen nutzen?“ Dies gelinge am besten durch Plattformstrategien, die der Organisation die Möglichkeit bieten, flexibel und agil zu bleiben. Die deutschen Banken seien auf diesem Weg aktuell höchst unterschiedlich weit vorangeschritten, lautete das Urteil der Experten. Der chinesische Markt sei hier schon deutlich weiter. Aber: Dort gehören die Banken zu den Verlierern und Unternehmen wie Alipay und WeChat zu den Gewinnern.

Christian Albrecht von Diebold Nixdorf erläuterte in seinem Vortrag die Potenziale des Connected-Commerce-Ansatzes: eine bessere Einsicht in das Konsumverhalten der Kunden durch die Verbindung von Finanzdienstleistungen, Payment und Lifestyle-Apps mit enormen Up- und Cross-Selling-Optionen. Im zugehörigen Workshop wurden verschiedene Use Cases besprochen, wie etwa Instant Loans am Point of Sale, Personal Finance Management (PFM) oder Robo Advisor. Die teilnehmenden Banker nutzten die Gelegenheit, um dem SaaS-Anbieter ihre Wünsche und Erwartungen zu offenbaren. Sie erwarten vor allem kreative technische Expertise, ein innovatives Mindset ohne Scheuklappen, Flexibilität und die Individualisierung anhand der institutseigenen Strategie. Umgekehrt formulierte Albrecht aus Sicht des Dienstleisters auch eine Bitte in Richtung der Banken: Dort sollte es einen dezidierten Ansprechpartner für das Thema PSD2 oder ein eigenes Innovation Board geben, mit dem gemeinsam neue Lösungen erarbeitet werden können. Die oftmals noch vorherrschende „Blockadehaltung“ müsse einer aktiven Dynamik weichen.

Im letzten Vortrag des Tages ging Andreas Sonnleitner von FinTecSystems auf weitere Use Cases von Open Banking ein. Hierbei wurde die Bandbreite der Möglichkeiten deutlich: Kreditanträge, PFM, Multibanking, Kontowechsel, Rechnungswesen, Mietnachweise und Konsumentenschutz sind nur einige der Schlagwörter. Sonnleitner entkräftete eine vielfach vorgetragene Kritik: „PSD2 schützt Daten und bringt diese nicht in höchste Gefahr.“ In der Diskussion wurde der Anspruch formuliert, eine ganzheitliche Erfahrung für den Nutzer zu kreieren. Dies gelinge nur, wenn die Auswertung seiner Daten tatsächlich in Mehrwerten resultiere. Bei der Frage der Kooperationen war man sich einig, dass eine Zusammenarbeit mit den „Big Five“ (Facebook, Amazon, Apple, Microsoft und Google) zwar durchaus sinnvoll sein könnte. Jedoch dürften Banken nicht zum Steigbügelhalter für die Datensammlung dieser Konzerne werden und die Gefahr eingehen, diese damit zu befähigen, die Banken selbst obsolet zu machen.