Warum ist der US-Dollar für die Entwicklung der Wirtschaft und an den Märkten so wichtig? Seine zentrale Position im globalen Umfeld ist ungebrochen. Den US-Dollar zu verstehen, bedeutet Marktbewegungen zu verstehen.

Der US-Dollar als zentrale Größe

Der US-Dollar nimmt eine global wirkende Schlüsselrolle ein: Er ist der Treiber und der Wasserstandsmelder für Volkswirtschaften und Finanzmärkte auf der ganzen Welt. Das liegt aktuell auch daran, dass die Notenbanken und ihre „unkonventionellen“ Strategien seit der Finanzkrise so wichtig für Volkswirtschaften und Finanzmärkte geworden sind. Die Wirkung dieser Strategien, dieses „großen Experiments“, nimmt aber immer weiter ab. Wir bewegen uns damit in einer Welt, in der Währungsbewegungen noch zentraler geworden sind. Denn wenn die Politik nicht agiert und die Geldpolitik immer wirkungsloser wird, dann bleibt nur noch das Ventil (oder die „Waffe“) Währung.

In der aktuellen Gemengelage sehen wir vermehrt das folgende Spiel: Die amerikanische Notenbank Fed signalisiert direkt oder indirekt, das Zinsniveau in den USA erhöhen („normalisieren“) zu wollen. Die Erwartung einer Zinserhöhung reicht aus, um den US-Dollar steigen zu lassen. Der gestiegene US-Dollar wirkt wiederum wie eine Zinserhöhung: Man kann davon ausgehen, dass eine Aufwertung bzw. Abwertung des US-Dollar um zehn Prozent etwa einer impliziten Zinserhöhung bzw. -senkung von etwa einem Prozent entspricht. Das führt dazu, dass die Fed die Zinsen am Ende doch nicht erhöhen kann. Sie befindet sich in einem recht engen Korsett, das durch ihre Währung – nämlich den US-Dollar – geschnürt ist.

Damit ist der US-Dollar die Wasserwaage für eine feine Balance, die in den letzten Jahren sehr positiv für Aktienmärkte war: auf der einen Seite nicht zu viel Wachstum oder Inflation, so dass US-Zinsen nicht angehoben werden. Auf der anderen Seite keine Rezession oder Deflation aufgrund der stimulativen Effekts eines niedrigeren US-Dollars. Das bedeutet einmal mehr: Wer den US-Dollar versteht, versteht Marktbewegungen besser.

Grundsätzlich gilt: Es gibt nach wie vor nur eine Weltwährung

Der US-Dollar steht unter anderem so im Fokus, da er nach wie vor DIE Weltreferenzwährung ist, trotz der wachsenden Wirtschaftsmacht Chinas oder etwa der Euro-Einführung. Immer noch werden ca. 50 Prozent sämtlicher in der Welt emittierten Anleihen in US-Dollar ausgegeben, auch wenn der Prozentsatz über die letzten Jahrzehnte abgenommen hat. Zudem ist er unverändert die größte Reservewährung von Zentralbanken. Wir leben zudem in einer bipolaren Welt: es existiert eine hohe Zinsdifferenz zwischen den USA und Europa, Japan. Gleichzeitig will die Fed die Zinsen (endlich) anheben, während alle anderen wichtigen Zentralbanken von einer „Normalisierung“ des Zinsniveaus noch weit weg sind. Dies erklärt auch die flache US-Zinsstrukturkurve (mehr lesen Sie hierzu im CONREN-Blog „USA: Die abflachende Zinskurve ist kein Vorzeichen einer Rezession!“). Des Weiteren wird die Wirtschaftsentwicklung in den USA wieder wichtiger für die Weltwirtschaft, nachdem China als Groß-Lokomotive, die alles andere überdeckt, nicht mehr alleine für Wachstumsimpulse sorgen kann. Ferner dient der US-Dollar in vielen Bereichen konstant als Leitwährung, z.B.

- im Rohstoffhandel (in allen Bereichen: Edelmetalle, Industriemetalle und Agrarerzeugnisse)

- bei Shipping-Frachtraten

- im internationalen Inter-Banken Cash Market (der für die Bankenfinanzierung global eine hohe Bedeutung hat)

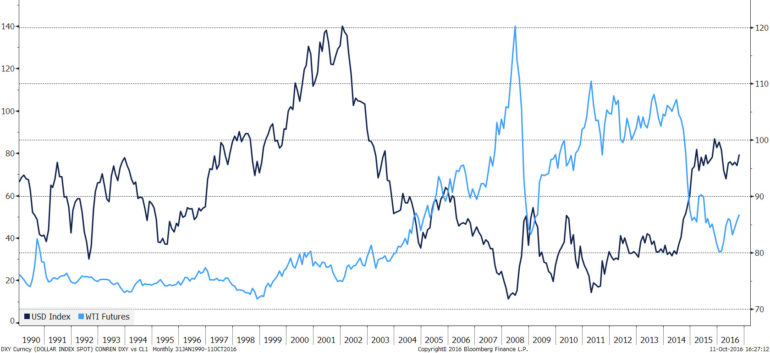

Ausgewählte Korrelationen: US-Dollar und Rohstoffe

US-Dollar und Rohstoffe pflegen keine Liebesbeziehung, sondern in der Regel eine negative Korrelation. Der unten stehende Chart zeigt die beispielhafte Entwicklung des US-Dollar gegenüber einem Korb von Währungen (in dunkelblau) sowie die Entwicklung des Ölpreises (in hellblau). Zu verzeichnen ist in den neunziger Jahren ein starker US-Dollar bei gleichzeitig schwachen Rohstoffpreisen. Nach der Jahrtausendwende senkte Greenspan die US-Zinsen von über fünf auf einen Prozent. Die Folge: Der US-Dollar befand sich in einem Bärenmarkt und die Rohstoffpreise in einem Bullentrend. Letzteres war natürlich auch auf den zunehmenden Rohstoffhunger Chinas zurückzuführen. Seit 2011 ist der US-Dollar erneut erstarkt, so dass sich die Rohstoffmärkte wiederum in einem Bärenmarkt wiederfanden. Als Faustregel lässt sich formulieren: Ein steigender US-Dollar ist in der Regel negativ für Rohstoffe.

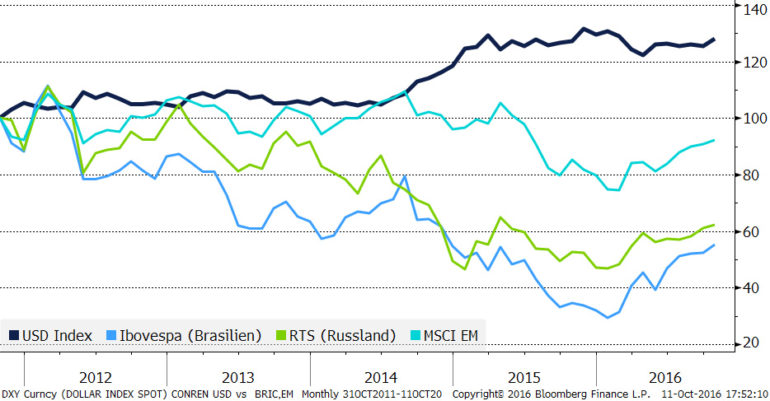

Ausgewählte Korrelationen: US-Dollar und Emerging Markets

Alleine schon aufgrund der negativen Korrelation mit Rohstoffen wirkt sich ein steigender US-Dollar negativ auf Volkswirtschaften und Währung von rohstoffreichen Emerging Markets aus. Einige Schwellenländer und EM-Unternehmen – nicht zuletzt chinesische Unternehmen – haben sich außerdem augrund des vorteilhaften Zinsniveaus und der Markttiefe auch in US-Dollar verschuldet. Ein steigender US-Dollar bedeutet, dass solche Schulden schwerer zurückzuzahlen sind (ein Unternehmen muss z.B. mehr Yuan verdienen und aufwenden, um die in US-Dollar nominal gleich hoch gebliebenen Zinsen zu bezahlen). Darüber hinaus geht ein steigender US-Dollar oftmals mit steigenden US-Zinsen. Den Emerging Markets wird somit Kapital entzogen. Der unten stehende Chart zeigt die beispielhafte Entwicklung des US-Dollar gegenüber einem Korb von Währungen (in dunkelblau) sowie die Aktienmarktentwicklung der Rohstoffländer Russland (in grün) und Brasilien (in hellblau) sowie dem Aktienindex MSCI Emerging Markets (in türkis). Die nächste Faustregel lautet damit: Ein steigender US-Dollar ist aktuell in der Regel negativ für Emerging Markets.

Ausgewählte Korrelationen: US-Dollar und Aktien

Ein höherer US-Dollar belastet die Gewinne größerer amerikanischer Unternehmen: etwa ein Drittel der Umsätze werden im Ausland, in fremden Währungen erzielt. Ein höherer US-Dollar führt daher zu weniger Umsätzen, da US-Produkte in anderen Währungen teurer werden bzw. da Umsätze in anderen Ländern ohne entsprechende Preisanpassungen in US-Dollar gerechnet sinken. Der unten stehende Chart zeigt das Ergebnis einer aktuellen Umfrage was Unternehmensgewinne belastet. Da der US-Aktienmarkt der mit Abstand größte und liquideste Markt der Welt ist, führen i.d.R. dortige Korrekturen (nach wie vor) auch zu Ansteckungseffekten für andere Regionen. Folglich besitzt ein steigender US-Dollar gegenwärtig einen negativen Einfluss auf die Aktienmärkte.

Das Ergebnis: Der US-Dollar wirkt aktuell als Schiedsrichter, der die Fed immer wieder zurückpfeift.

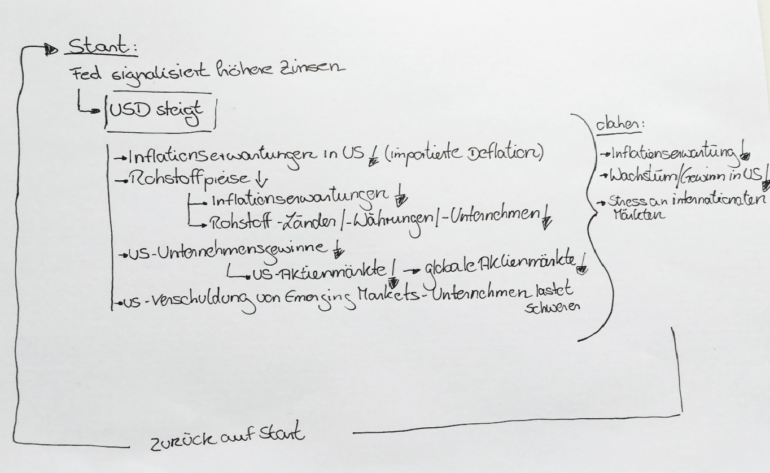

In der aktuellen Gemengelage sehen wir vermehrt – vereinfacht dargestellt – das folgende Spiel:

Die Fed signalisiert, das Zinsniveau in den USA zu erhöhen bzw. „zu normalisieren“ und der US-Dollar steigt. Dadurch sinken die Inflationserwartungen in den USA (importierte Deflation). Ein weiterer Effekt ist, dass Rohstoffpreise sinken, so dass wiederum die Inflationserwartungen sinken und Rohstoffländer sowie -währungen leiden. Mit einem höhren US-Dollar wiegt die Last der US-Dollar-Verschuldung in Emerging Markets schwerer und beschneidet so deren finanzielle Spielräume. Das Ergebnis ist, dass Schwellenländer leiden. Dazu sinken die Gewinne der US-Unternehmen, der amerikanische Aktienmarkt als global führender Markt gibt nach, so dass andere Märkte folgen.

Damit wird der Fed über den US-Dollar der Wind für eine Zinserhöhung aus den Segeln genommen. Wenn die Fed nun den Zinssatz trotzdem zu stark erhöht, ist ein Overshooting über den US-Dollar wahrscheinlich. Das wäre sehr negativ für Weltwirtschaft und Märkte.

Fazit

Obwohl wir uns im Rest der Welt doch schon sehr emanzipiert fühlen, nehmen die US-Wirtschaft, die US-Märkte (Anleihen und Aktien) und eben der US-Dollar nach wie vor einen sehr zentralen Platz ein. Dies gilt aktuell auch, da Wachstumsraten in China und anderen EM niedriger sind, rohstoffproduzierende Länder geschwächt sind sowie aufgrund der Bipolarität mit der Fed (mit dem Ziel der Zinsnormalisierung) auf der einen Seite und allen anderen wichtigen Notenbanken auf der anderen Seite.

Natürlich sind wir trotzdem wirtschaftlich und politisch auf dem Weg in eine multipolare Welt, in der die USA dann noch der eine Große oder gar einer der Großen unter vielen sind. Doch bis dahin und vor allem aktuell heißt es, US-Dollar-Bewegungen zu beobachten und zu interpretieren, um Märkte besser zu verstehen. Long live the King!

Laut Bloomberg liegt die Wahrscheinlichkeit für eine Zinserhöhung im Dezember 2016 aktuell bei 67,6 Prozent. Es bleibt zu konstatieren, dass ein Wahlgewinn von Donald Trump die Welt auch in diesem Hinblick, zumindest kurzfristig, durcheinanderbringen könnte.