Wenn die Fed in der Vergangenheit die Zinsen erhöhte, ergaben sich fast immer erhebliche Herausforderungen für Schwellenländer: Anfang der 1980er Jahre hatte die Fed unter Paul Volcker die Zinsen drastisch angehoben, um die zweistellige Inflationsrate in den USA zu bekämpfen. Das Ergebnis war eine deutliche Aufwertung des US-Dollar. Dies führte zu einer Schuldenkrise in Südamerika, da dort viele Länder in US-Dollar verschuldet waren.

Als im Jahr 2013 der damalige Fed-Präsident Bernanke eine Wende der US-Zinspolitik nur andeutete, stiegen die US-Renditen deutlich an und das globale Finanzkapital floss zurück in die USA. Auch damals gerieten einige Schwellenländer deutlich unter Druck. Insbesondere für Länder mit chronischem Leistungsbilanzdefizit, die auf internationales Finanzkapital angewiesen waren, ergaben sich heftige Probleme. Schon damals schenkte die Fed möglichen globalen Folgen ihrer Geldpolitik wenig Beachtung.

US-Geldpolitik und -Renditen: Korrekturpotenzial überschaubar

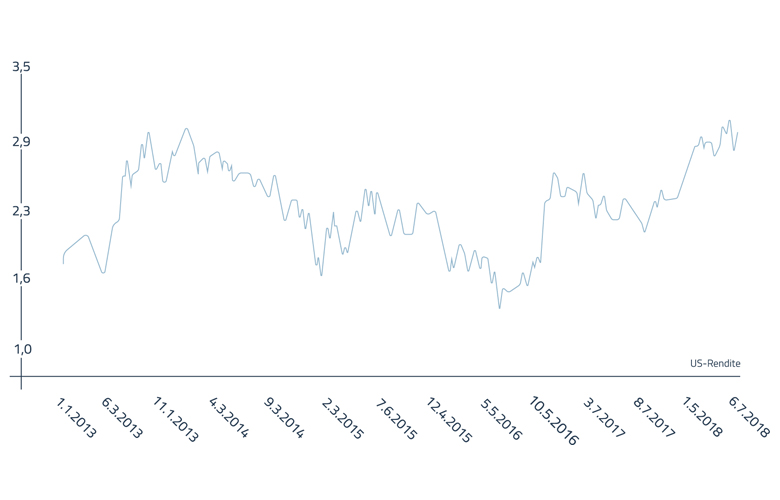

Die Fed hat mit ihren Leitzinsanhebungen das lange Ende der US-Zinskurve angehoben. Das Niveau zehnjähriger US-Renditen, welches lange Zeit Zweifel an der Nachhaltigkeit der geldpolitischen Wende spiegelte, ist jüngst auf rund drei Prozent gestiegen. Doch wieviel Raum für weitere Zinserhöhungen bleibt, ist nicht eindeutig. Zwar sollte die Fed auch dank der US-Steuerpolitik durchaus die Möglichkeit haben, ihren Leitzins in diesem Jahr weiter anzuheben; wie nachhaltig sich die konjunkturelle Erholung erweisen wird, bleibt allerdings abzuwarten. Für weitere Fed-Zinsanhebungen könnte es eng werden – vor allem ab der zweiten Jahreshälfte 2019. Aber selbst mit Zinserhöhungen über 2018 hinaus ist dennoch nicht von einer deutlichen Korrektur am langen Ende der US-Zinskurve auszugehen. Aufgrund der US-Wachstums- und Inflationsprognosen dürfte die Fed-Funds-Rate ihren Höchststand bei ca. 3,5 Prozent erreicht haben. Zudem sollte perspektivisch das Risiko sinkender US-Leitzinsen nicht vernachlässigt werden. Eine bedeutende Korrektur von US-Langfristzinsen ist folglich nicht zu erwarten (Titelbild).

Ist die US-Geldpolitik eine Gefahr für Schwellenländer?

Die potenzielle Gefahr hoher US-Renditen für die Schwellenländer sollte nicht überbewertet werden. Als 2013 die US-Renditen um rund 100 Basispunkte stiegen und die Devisenkurse der Schwellenländer erheblich unter Druck gerieten, waren dieser Entwicklung mehrere Jahre mit hohem Wirtschaftswachstum, ausweitendem Leistungsbilanzdefizit und oftmals eskalierender Korruption in vielen Emerging Markets vorausgegangen. Volkswirtschaften mussten angesichts der abrupten Wende der Kapitalströme einen umfangreichen Anpassungsprozess von Angebot und Nachfrage bewerkstelligen – auch aufgrund eines enormen Öl- bzw. Rohstoffpreisverfalls. Aktuell haben Schwellenländer weder Jahre mit Nachfrageüberschüssen hinter sich, noch sollten US-Dollar basierte Rohstoffpreise eine deutliche Abwärtskorrektur vollziehen.

Zinsanhebungen – nicht immer eine erfolgreiche Stütze für Devisenkurse

Schwellenländer versuchen oftmals mit Zinserhöhungen dem Abwertungsdruck ihrer Währung entgegenzutreten. Grundsätzlich ist das richtig, da steigende Zinsen Währungen stützen. Hebt allerdings die Notenbank ihren Leitzins zu stark an, kann sich dies kontraproduktiv auswirken; die Realwirtschaft wird durch extrem steigende Zinsen belastet. Dies wiederum nährt Zweifel an der Nachhaltigkeit einer solchen Zinspolitik, vor allem wenn diese die politische Stabilität im Land gefährdet.

Landeseigene Wirtschaftspolitik wichtiger Faktor

Wird eine Währung international als überwertet angesehen, kann eine Notenbank sie selbst durch drastische Zinsanhebungen nicht nachhaltig stützen. Dies gilt vor allem dann, wenn die wirtschaftliche Entwicklung des betroffenen Landes negativ verläuft. Historische Beispiele gibt es einige: Der Devisenkurs Großbritanniens Anfang der 1990er Jahre, Russlands Probleme 1998 und immer wieder der südafrikanische Rand waren diesen einseitigen Erwartungen ausgesetzt. Erst eine massive Abwertung führte dann endgültig zu einer ausgeglichenen Einschätzung der Währungsentwicklung.

Abwertung der Türkischen Lira: „Made in Turkey“

Aktuell ist der Abwertungsdruck in Schwellenländern wie Brasilien, Russland oder Argentinien weniger der US-Zinsentwicklung zuzuschreiben als der jeweiligen Wirtschaftspolitik. Das gilt insbesondere für die Türkei. Einseitige negative Erwartungen, die durch innenpolitische Fehlentwicklungen geschürt werden, strukturelle Ungleichgewichte sowie historisch hohe Inflationsraten sorgen für eine Abwärtsspirale aus Abwertung und negativen Erwartungen. So sollte die Lira trotz des schon länger anhaltenden Kursverfalls erst nach einer weiteren drastischen Abwertung nachhaltig Stabilität finden.