Advertorial

Der branchenweite digitale Wandel sorgt im Finanzsektor für Umbruchstimmung und Unsicherheit. Digitale und vor allem schnelle Prozesse werden zunehmend wichtiger. Traditionelle Geschäftsmodelle stehen daher auf dem Prüfstand, um im Wettbewerb mit den rasant wachsenden digitalen Fintechs zu bestehen. Mittelständische Unternehmen brauchen schnelle Entscheidungen und schlanke Prozesse. Etablierte Banken spüren den intensivierten Wettbewerb auch aus dem Ausland und damit auch schrumpfende Margen. Nicht-Banken wie Amazon bieten ihren Händlern schon heute mit über zwei Milliarden US-Dollar Kreditvolumen Warenfinanzierungen an und nehmen damit den Banken lukrative Marktanteile ab. Digitale Lösungen zur Erhaltung der Wettbewerbsfähigkeit der Banken, aber auch des Mittelstandes in Deutschland werden zur Notwendigkeit.

Kreditwirtschaft steht unter starkem Regulierungsdruck

Staatliche und internationale Regulierung wie auch die weitere Entwicklung der Kapitalanforderungen für Kreditinstitute erhöhen permanent den Verwaltungsaufwand und belasten die Effizienz. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und die Deutsche Bundesbank haben zuletzt angekündigt, die Risiken der deutschen Kreditinstitute noch stärker unter die Lupe zu nehmen. Dazu zählen Ertragsrisiken, Zinsrisiken, Digitalisierungs- und IT-Risiken, Länderrisiken, Rechts- und Reputationsrisiken sowie natürlich Kreditrisiken. Banken können damit rechnen, zukünftig verstärkt in diesen Disziplinen in den kritischen Dialog mit der Bankenaufsicht eintreten zu müssen. Unter diesen Prämissen fällt es der klassischen Kreditwirtschaft schwer, wettbewerbsfähige Lagerfinanzierungskredite anzubieten. Lagerbestände deutschlandweit und gar weltweit zu bewerten, zu besichern und im Notfall sicherzustellen, erscheint aus Kreditgebersicht mit enormem Aufwand verbunden.

In Deutschland wächst der Online-Handel jedes Jahr zweistellig. Laut der Kreditanstalt für Wiederaufbau setzt der Handel inzwischen jährlich mehr als 200 Milliarden Euro allein über Webshops, Auktions- und E-Commerce-Plattformen in Deutschland um. Doch Online-Handelsunternehmen klagen zunehmend, dass die Kreditinstitute ihr Wachstum nur beschränkt finanzieren können. Für die Online-Händler und vor allem die kleinen und mittleren Unternehmen bedeutet dies ein Wachstumshemmnis. Die deutsche Kreditwirtschaft verpasst hier scheinbar Chancen für Kundenbindung, Neugeschäft und zusätzlichen Service. Hier bleiben Potenziale im margenstarken Kreditgeschäft liegen.

Warenlager als Sicherheit zu akzeptieren war bislang ein Risiko

Waren, Vorprodukte und Märkte werden immer vielschichtiger und komplexer. Gleichzeitig steigt die Warenumschlagsgeschwindigkeit stetig. Damit nimmt die Verweildauer in einem konkreten Lager ab. Bisher gibt es externe Dienstleister für die Kreditwirtschaft, die sich Lagerbestände anschauen, bewerten und deren Bestand regelmäßig kontrollieren. Doch auch dies schützt den Kreditgeber nicht davor, im Fall der Zahlungsunfähigkeit des Kreditnehmers vor einem leeren Lager zu stehen und ohne die eigentlich übersicherte Ware. Folglich müssen Banken und Sparkassen klassische Lagerbestandskredite mit Risiken belegen und diese einkalkulieren. Einige Kreditinstitute bieten sie nicht einmal mehr an.

Wirtschaft sucht neue Finanzierungsformen

Firmen beginnen sich neu zu orientieren: Finetrading oder auch die Peer-to-Peer-Kreditvermittlung über innovative Onlineangebote gewinnen inzwischen deutlich Marktanteile. Fintechs und Bigtechs bieten alternative Finanzierungsformen und Dienstleistungen an. Die neuen bankfremden Dienstleister erhöhen den Wettbewerb.

Warenwerte als echtes Sicherungsgut zur Finanzierung

Die Digitalisierung der Wirtschaft bietet den Banken Chancen, ihr Geschäftsmodell zu verändern. Schon heute sind die Beschaffungs-, Liefer- und Lagerlogistik in der Regel komplett digitalisiert. Verknüpft man diese Daten mit Echtzeitinformationen zur aktuellen Entwicklung von Einkaufs- und Verkaufspreis sowie mit historischen Daten, können Kreditentscheidungen auf einer neuen, effizienteren Basis erfolgen. Da diese Datenbasis laufend in Echtzeit aktualisiert wird, können Kreditgeber so ihre Kredite fortlaufend kontrollieren und anpassen. Warenwerte entwickeln sich so zu echten Sicherungswerten, bei gleichzeitiger Berücksichtigung der steigenden Transparenzanforderungen der europäischen Regulierungsbehörden.

Die Lösung für Lagerbestandsfinanzierung

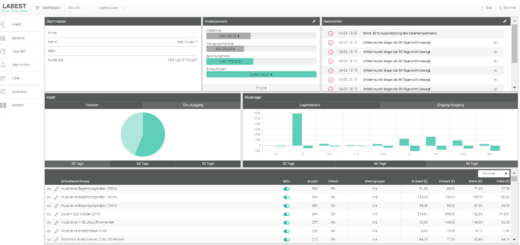

Dank des Angebotes von LABEST können nun Unternehmen ihre Warenlager wieder als echte Sicherungsgüter beleihen. Mit dem Cloud-Service, können Unternehmen und Kreditgeber den Lagerbestand stets in Echtzeit einsehen. Dabei nutzt LABEST die bestehenden digitalen Schnittstellen der Logistik, um alle wesentlichen Parameter in einem einfach bedienbaren Cloud-Service zusammenzufassen. Außerdem werden die Daten mit Echtzeit-Preisen der Produkte aus den jeweiligen Märkten deutschlandweit und global ergänzt. Damit lässt sich ohne Aufwand der tagesaktuelle Marktwert der Ware bestimmen. Auszeichnungen, wie z.B. der KMPG Smart Award 2018 und der weXelerate Fintech Award in 2019, bestätigen den Innovationsansatz von LABEST.

Bei unserem Fachkongress INNOVATIONSforBANKS können Sie Dirk Piethe live auf der BANKINGCLUB-Bühne erleben. Dort hält er am Mittwoch, 15.05.2019, einen Vortrag über Inventory Finance und steht im Anschluss auch für persönliche Gespräche zur Verfügung.