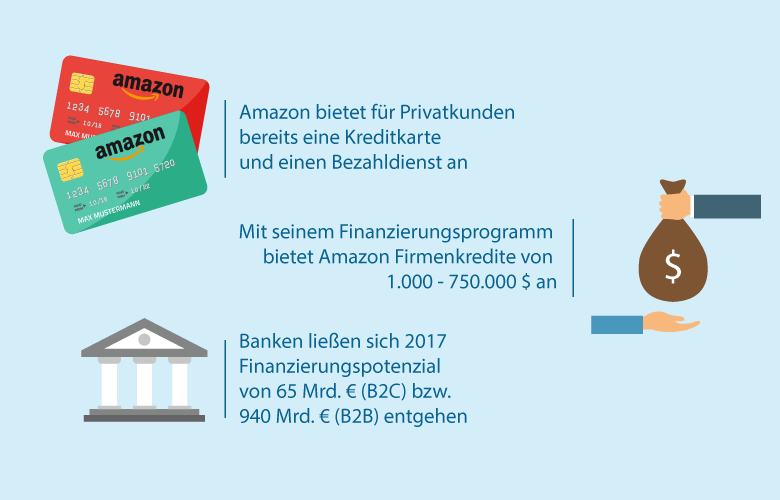

Seit 2012 bietet Amazon in den USA, Japan und England Warenfinanzierungen im Rahmen eines eigenen Kreditangebotes für ihre Händler an. Hierzu hat sich die E-Commerce-Plattform mit der Bank of America einen professionellen Partner für dieses Geschäft an Bord geholt. Bei einem Potenzial von inzwischen weltweit über fünf Millionen Händlern sicherlich ein interessantes Geschäft für eine global agierende Bank. Amazon bietet in seinem Finanzierungsprogramm Kredite in Höhe von 1.000 bis hin zu 750.000 US-Dollar an. CNBC berichtete im Juni 2017, dass Amazon in diesem Segment allein im Jahr 2016 Kredite in Höhe von insgesamt einer Milliarde US-Dollar vergeben hat.

Welche Alternativen bietet der deutsche Finanzierungsmarkt seinen Unternehmenskunden?

Das Angebot scheint sehr beschränkt. Im Gegenteil werden derzeit über 40 Prozent der Kreditanfragen des deutschen Mittelstandes mangels Sicherheiten abgelehnt. Bei eher jungen und kleineren Unternehmen liegt die Ablehnungsquote sogar bei bis zu 80 Prozent. Auf Nachfrage in den Fachabteilungen bei Großbanken, Sparkassen und Volksbanken erlebt man in der Diskussion zu diesem Thema eher Ratlosigkeit oder die fast selbstbeschwörende Wiederholung, dass doch Amazon bisher keine Banklizenz in Deutschland habe. Auch vor diesem Hintergrund haben sich alternative und bankenunabhängige Anbieter beispielsweise mit Angeboten zu Finetrading sowie P2P-Kreditplattformen etabliert. Teilweise sind die Antragsprozesse aber nach wie vor umständlich oder die Kreditkonditionen teuer und hinsichtlich der angebotenen Laufzeitbeschränkungen unattraktiv. Gerade im Bereich Finetrading sind einige – auch große – Anbieter im Markt in den letzten Jahren wieder verschwunden.

Aktuelle Presseartikel mit Schlagzeilen wie „Amazon hat Hunger auf mehr Macht“ und „Der merkwürdige Zahlungsstau bei Amazon“ schaffen in den kleinen und mittelständischen Handelsunternehmen ein eher unbehagliches Gefühl bei dem Gedanken an eine weitere finanzielle Abhängigkeit.

Was lernen wir aus dem Vorgehen von Amazon für den Bereich der Warenfinanzierung?

Der Bedarf des Kunden steht im Vordergrund und der POS für Finanzierungen verlagert sich immer mehr vom Schreibtisch des Firmenkundenberaters im Bereich Lager- und Warenfinanzierung hin zum Logistiker und Fulfillmentanbieter. Hier werden die Warenströme bereits digital und kosteneffizient erfasst. Für Banken ist dies allerdings noch immer ein „blinder Fleck“ des Wirtschaftskreislaufs, der erst nach Verkauf der Warenbestände und Verbuchung der Verkaufserlöse auf den Geschäftskonten aus Sicht der Bank transparent wird. Allein in Deutschland lassen sich Banken ein Handelsvolumen im Bereich E-Commerce (B2C) von über 65 Milliarden Euro und im B2B-Geschäft von 940 Milliarden Euro in 2017 als Finanzierungspotenzial entgehen – beziehungsweise überlassen sie dieses Potenzial anderen alternativen Anbietern.

Eine digitale und kosteneffiziente Lösung für das supply chain finance ist gefragt, die dem Finanzierer von der initialen Kreditentscheidungsanalyse über das laufende Kreditmonitoring bis hin zur effektiven Abwicklung im Ausnahmefall zur Verfügung steht. Aus diesem Grund haben wir bei LABEST eine cloudbasierte Softwarelösung geschaffen, welche die Warenbestände der Unternehmen und ihrer Logistiker entsprechend der Datenanforderungen der finanzierenden Banken effizient zusammenführt und mit aktuellen Marktpreisdaten anreichert. Dabei kommuniziert das System interaktiv auf Basis einer individuellen Parametrisierung und eventbezogen mit allen Beteiligten. Unternehmen erhalten zusätzliche Liquidität aus Waren- und Lagerbeständen bei geringerem Risiko für die finanzierenden Banken und definiert dabei eine neue Form des supply chain finance und des borrowing base finance. Auf diese Weise ließe sich gemeinsam mit den tradierten Kreditinstituten und Finanzdienstleistern der Angriff Amazons auf die Finanzindustrie im Bereich Unternehmensfinanzierung abwehren.