Payment

Plötzlich auf der Überholspur

Die Instant Payment-Ankündigung der Sparkassen bringt neuen Fahrtwind für den Oldtimer Überweisung, der noch zu einem echten Renner werden könnte.

„Okay Google, ich würde gerne zahlen!“

Der Internet-Riese Google startet mit seiner eigenen Mobile Payment App auf dem deutschen Markt und löst damit einen regelrechten Hype aus. Zur Jungfernfahrt der Amerikaner haben sich hierzulande bisher jedoch nur ein paar Banken eingefunden, welche mit auf die Reise gehen wollen. Denn der deutsche Markt ist schwieriges Terrain.

Brauchen Banken eine eigene Wallet-App für das mobile Bezahlen?

Gerade die jüngere Kundengeneration bevorzugt bei mobilen Bezahlvorgängen Wallet-Lösungen von Drittanbietern, welche Debit- und Kreditkarteninformationen mehrerer Finanzinstitute zusammenfassen. Hier sind die Lösungen globaler Tech-Konzerne im Vorteil – Banken können mit ihren Apps an anderer Stelle besser punkten.

Context Payments: Disruptive Kräfte formen Zahlungsprozesse neu

Die Art und Weise, in der wir Zahlungen tätigen, verändert sich gerade grundlegend. Das klassische Papiergeld im Portemonnaie weicht digitalen Alternativen, für die man noch nicht einmal mehr das Smartphone aus der Tasche holen muss. Was steckt hinter diesen Trends?

Mit girocard kontaktlos in die digitale Zukunft

Kunden erwarten von einem modernen Bezahlsystem heute vor allem Convenience. Die User-Experience eines schnellen Zwei-Klick-Einkaufs im Internet kann nun auch an die Ladentheke gebracht werden – und zwar mit girocard kontaktlos und der digitalen Karte, die schon bald die herkömmliche girocard ablösen könnten.

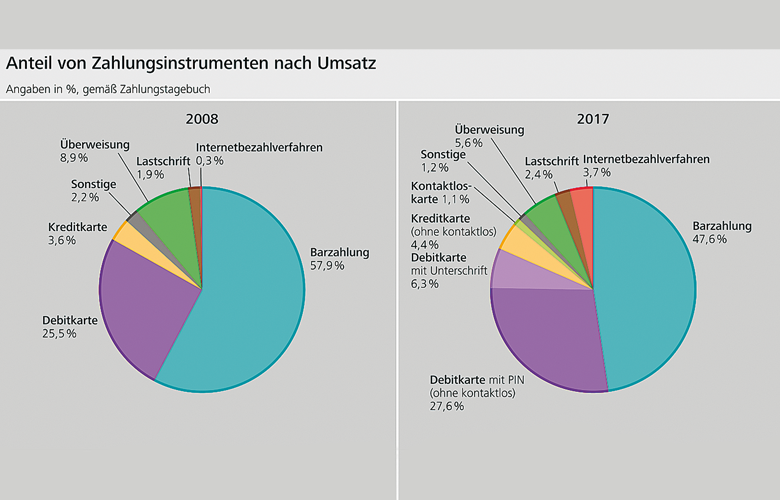

Aktuelle Payment-Trends im Zuge der Digitalisierung

Bargeldlose Zahlungen gewinnen in Deutschland stetig an Bedeutung. So wurde 2017 erstmals über die Hälfte des in der aktuellen Bundesbank-Studie erfassten Umsatzes bargeldlos beglichen. Neben klassischen Alternativen wie Überweisung, Lastschrift und Scheck sind mittlerweile zahlreiche innovative Zahlungslösungen am Markt erhältlich.

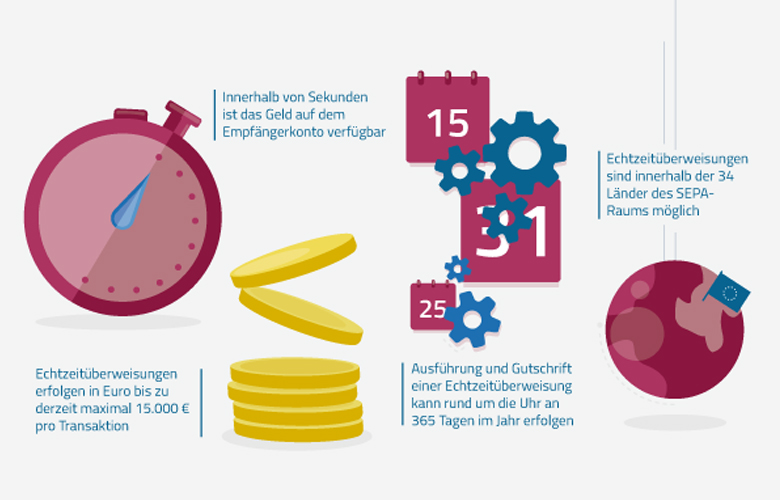

100 Tage Instant Payments – eine erste Bilanz

Überweisungen in Echtzeit könnten etablierte Zahlverfahren überflüssig machen und dem klassischen Bankgeschäft ein zeitgemäß digitales Image verpassen. Bislang bietet jedoch nur die HypoVereinsbank Instant Payments in Deutschland an, was nicht zuletzt an einer Vielzahl von Herausforderungen liegt, denen sich Banken hierbei stellen müssen.

Quo vadis, Payment?

„Beklage nicht, was nicht zu ändern ist, aber ändere, was zu beklagen ist“, wusste schon William Shakespeare. Aber nehmen die Banken sich das tatsächlich hinsichtlich der aktuellen Entwicklungen des Payment-Marktes zu Herzen?

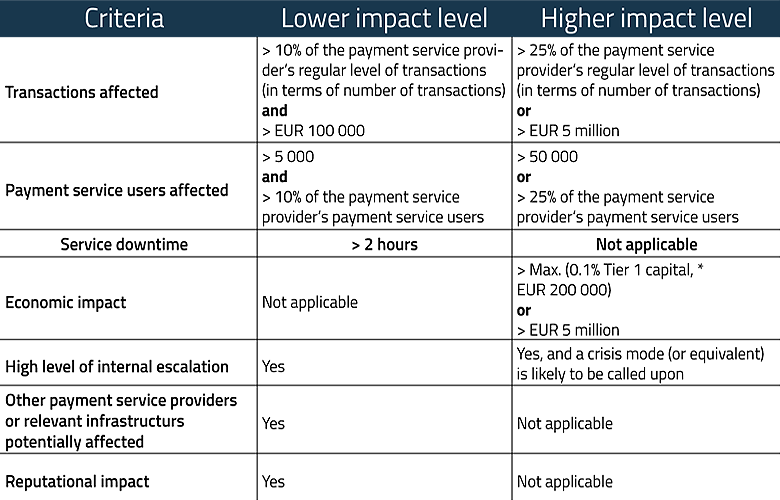

PSD2: Strengere Anforderungen an das Meldewesen

Es ist richtig, dass die überarbeitete Zahlungsdiensterichtlinie (PSD2) Zahlungskonten für Drittdienstleister öffnet und gleichzeitig höhere Sicherheitsstandards schafft. Das ist aber nicht alles, denn Zahlungsdienstleister müssen zudem auch strengere Anforderungen an das Meldewesen umsetzen.

Multibanking – neue Finanzzentrale vor Herausforderungen

Der Begriff Multibanking beschreibt die Aggregation von Konten und anderen Bankprodukten. Alles nichts Neues, möchte man meinen. Die regulatorischen Änderungen der PSD2 bringen für das Angebot nun aber zusätzliche Herausforderungen mit sich.

Fachbeirat

-

referentfachbeiratautor