BANKINGNEWS: Herr Bichel, Ihr Unternehmen beschäftigt sich seit 2003 mit der Personalentwicklung für Beratung und Vertrieb in den Segmenten Corporate Banking und Corporate Finance. Welche aktuellen Herausforderungen erleben Ihre Kunden?

Christian Bichel: Unsere Mandanten erleben eine ereignisreiche und turbulente Zeit. Das Firmenkundengeschäft unterzieht sich einem radikalen Wandel. Die wohl wesentlichsten Faktoren für die Dynamik sind nicht überraschend: Wettbewerbs-, Margen- und Kostendruck, Niedrigzinsumfeld, Regulatorik und Digitalisierung. Insgesamt steht die Wertschöpfung im Firmenkundengeschäft seit drei bis fünf Jahren unter deutlichem Druck.

Wie weit sind Ihrer Meinung nach die Banken mit der Digitalisierung ihrer Geschäftsprozesse im Firmenkundengeschäft vorangekommen?

Es gibt natürlich noch Luft nach oben, wenn man es mit der Entwicklung im Retail- und Direktbanking vergleicht. Wir sind allerdings davon überzeugt, dass die Branche mit guten Konzepten von heute an sehr schnell agieren wird. In zwei bis drei Jahren wird sich das Bild schon deutlich verändert haben: Unternehmen werden ihr Basis- und Standardgeschäft mittels modernisierter Schnittstellen und neuer Plattformen mit den Banken und anderen Akteuren (Fintechs) abwickeln.

Das wird die Rolle der Berater und Produktspezialisten doch sicherlich ebenso stark verändern.

Absolut, die Begleitung dieser Veränderungsprozesse ist für unser Unternehmen derzeit das wichtigste Betätigungsfeld. Teilweise ist dieser Veränderungsprozess bei den Banken bereits im vollen Gange, andere Häuser sind in den Vorüberlegungen oder arbeiten noch an den Veränderungen ihren aufbauorganisatorischen Strukturen.

„Die Reise geht zu einem strategischen, zukunftsorientierten Beratungsansatz“

Wie verändert sich die Rolle der Berater und Produktspezialisten im Firmenkundengeschäft?

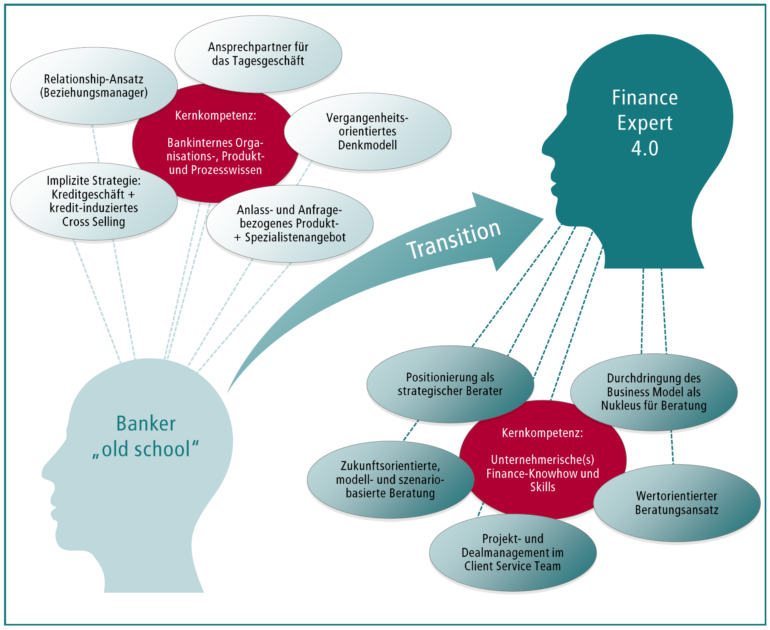

Das ist natürlich die Gretchenfrage. Hier gibt es unterschiedliche Strategien im Markt, die im gegenseitigen Wettbewerb stehen. Wir sind davon überzeugt, dass der Aspekt des „Day-to-Day-Relationship-Managements“ in den Hintergrund treten wird. Die Berater werden ihre Rolle als Intermediär bei der Begleitung der Produktprozesse an der Schnittstelle Bank<->Unternehmen weitgehend verlieren, da diese Prozesse digital und automatisiert stattfinden. Die Beschäftigung mit dem Tagesgeschäft liefert schlicht auch nicht (mehr) die nötige Wertschöpfung, um das vergleichsweise hohe Gehaltsniveau der Professionals zu rechtfertigen. Für die notwendigen Veränderungen verwenden wir gern das nachfolgende Zielbild mit dem von uns geprägten Begriff „Finance Expert 4.0“.

Die Reise geht also zu einem strategischen, zukunftsorientierten Beratungsansatz für das Finanzmanagement der Unternehmen. Aus der klassischen, eher anlassbezogenen Betreuung, wird ein strategisches Financial Advisory, d.h. ein umfassender Diskurs um die strategischen Entscheidungen des Finanzmanagements der Unternehmen.

War das nicht schon immer das Ziel der Banken?

Richtig! Dieses Ziel wurde allerdings zu selten erreicht. Viele mittelständische Unternehmen sehen in ihrem Firmenkundenberater (noch) nicht den wichtigsten Ansprechpartner für das strategische Finanzmanagement. Zu häufig werden relevante Entscheidungen durch externe Beratung und ohne die Banker getroffen. Erst dann wird nach einer möglichst günstigen Umsetzung bei den Kern- oder Hausbanken gesucht. Diesen Teil der Wertschöpfung, d.h. das Financial Advisory, gilt es zu erobern.

Für welche Unternehmensgrößen auf der Kundenseite bietet sich denn ein solcher „erweiterter“ Advisory-Ansatz an?

Wir sehen für den Mittelstand eine Dreiteilung bei der Wirksamkeit und sinnvollem Umfang von erweiterten Beratungsansätzen: 1 Mio. Euro bis 10 Mio. Euro Jahresumsatz, 10 Mio. Euro bis 100 Mio. Euro und 100 Mio. Euro bis 1 Mrd. Euro. Der Fokus liegt dabei sicherlich auf den beiden größeren Segmenten, denn diese versprechen Unternehmen attraktivere Transaktionsgrößen und eine höhere Wahrscheinlichkeit für strukturierte Finanzierungen und Kapitalmarktprodukte. Wir sehen einen erweiterten Beratungsansatz allerdings auch für Unternehmen unterhalb von 10 Mio. Euro Jahresumsatz als sinnvoll an, wobei es natürlich auch auf das jeweilige Geschäftsmodell des Unternehmens ankommt. In dieser Unternehmensgröße geht es zwar nicht um Kapitalmarktgeschäft, allerdings sind fruchtbare Beratungsideen für grundlegende Fragen des Finanzmanagements zielführend. Gerade in diesem Segment ist die Kompetenz der Unternehmen im Finanzmanagement nicht stark ausgeprägt. Professionelle Beratung wird umso mehr goutiert.

Sind solche Veränderungsprozesse nicht schwierig und langwierig?

Ein solcher Change-Prozess hin zu einer modernen Beratungskultur ist eine herausfordernde Aufgabe für eine Organisation. Auch stoßen wir in den Projekten nicht selten auf Widerstände in der Zielgruppe und im Mittelmanagement, die es zu überwinden gilt. Der Ertragsdruck hat „an der Front“ in den letzten Jahren nicht selten zu gegenläufigen Führungsmaßnahmen geführt, zum Beispiel der Festlegung von (höheren) Besuchsfrequenzen und Produktzielen – „Hochdruckverkauf“ statt strategischer Beratung! Dies konterkariert das Bestreben nach Beratungsqualität. Wir haben auch schon erlebt, dass das Management die tatsächliche Beratungsqualität ihrer Sales Force deutlich überschätzt. Insofern starten unsere Projekte meist mit einem Erkenntnisprozess topdown vom Management bis zu den Beratern.

„Nachhaltige Wirkung statt Mode der Saison“

Wie sieht in diesem Zusammenhang ein geeignetes Personalentwicklungs-programm bzw. -system aus?

Im Sinne des oben genannten „Finance Expert 4.0“ gibt es für eine integrierte Personalentwicklungsstrategie im Wesentlichen vier Handlungsfelder:

- Verbesserung des Verständnisses über das Geschäftmodell der Unternehmen. Durch moderne Instrumente wie das Business Model Canvas gelingt ein deutlich tieferes Verständnis über das Geschäftsmodell der Unternehmen als Nukleus für die Ableitung von Bedarfen des Finanzmanagements.

- Zukunfts-, Planungs und Szenarioorientierte Beratung. Berater diskutieren routiniert zukunftsorientiert sowie szenariobasiert mit modellhaften Planungsinstrumenten mit ihren Kunden.

- Ableitung von strategischen Entscheidungen des Finanzmanagements. Dazu gehören neben Fragen der Kapital- bzw. Finanzierungsstruktur auch Aspekte der Investitions- und Ausschüttungspolitik, Renditeanforderungen aus Sicht der Eigenkapitalgeber, Strukturierte Finanzierungen, Fremdkapitalalternativen, Mezzanine, Private Equity, etc..

- Integrierte Zusammenarbeit im Client Service Team, d.h. die strategische Zusammenarbeit von Beratern, Produktspezialisten und Risk Mananagement im Sinne einer gemeinsamen Engagement-Strategie.

Dafür setzen wir im Sinne eines Blended-Learning-Ansatzes einen Mix an klassischen und modernen Qualifizierungsformaten ein, von eLearning über Präsenzformate bis hin zu Virtual Classroom-Ansätzen, je nach den Wünschen und Bedarfen unserer Mandanten. Solche Maßnahmen sollten – wie gesagt – in ein Change-Projekt eingebunden werden, bei der Führungskräfte und Mitarbeiter von der notwendigen Veränderung der Beratungskultur überzeugt werden. Management und Führungskräfte müssen diese Kultur proaktiv vorleben und einfordern. Nur so können solche Projekte auch eine nachhaltige Wirkung entfachen und nicht als „Mode der Saison“ missverstanden werden.

Und wie erfolgreich sind solche Projekte?

Die Erfolgsmessung von Personalentwicklungsprojekten ist naturgemäß nicht einfach. Dennoch haben wir gute Zahlen, die für die Wirksamkeit sprechen. In einem unserer Benchmark-Projekte (120 Firmenkundenberater Mittelstand) in der Zeit von 2015 bis 2017 konnte der Vertriebserfolg der Teilnehmer um 9 bis 16 Prozent und die relevante Kundenzufriedenheit um 27 Prozent gesteigert werden. Der ROI bezogen auf die direkten Kosten des Projektes lag nach 12 Monaten bereits bei 1766 Prozent.