Im Bereich der Geldanlage und Vermögensverwaltung machen aktuell die sogenannten Robo-Advisor von sich reden. Diese „Anlage-Roboter“ sind nichts anderes als eine Software, welche die Anlagebedürfnisse und Risikobereitschaft des Kunden mit ausgeklügelten Fragen ermittelt und auf dieser Basis die passende Anlagestrategie vorschlägt. Der klassische Anlageberater ist bei dieser Form der Geldanlage, wenn überhaupt, nur noch unterstützend tätig. Die Vorteile der automatisierten Beratung liegen in der Kosten- und Zeitersparnis, aber auch in der transparenten Nutzerfreundlichkeit.

Die einfachste Form der digitalen Geldanlage besteht in der Zusammenstellung von unterschiedlichen börsengehandelten Indexfonds (ETF) zu einem globalen Portfolio, das dem Risiko-und Renditeprofil eines Anlegers entspricht. ETF bilden die Wertentwicklung von Indizes wie dem Weltaktienindex MSCI World und dem DAX nach. Sie werden auch passive Fonds genannt, weil sie ohne Manager auskommen, die Anlageentscheidungen treffen.

Einfache ETF-Portfolios

Die meisten Geldanlageportale beschränken sich auf einfache ETF-Portfolios. Es gibt aber auch digitale Vermögensverwalter, die aktives Portfoliomanagement anbieten und dabei auch auf klassische Fonds mit Manager setzen. Mit so einem Ansatz ist es möglich, überdurchschnittliche Renditen zu erzielen. Auf der anderen Seite besteht aber auch die Gefahr, schlechter als der Marktdurchschnitt abzuschneiden. Voraussetzung für den Erfolg ist ein erfahrenes Portfolio-Managementteam, das in der Lage ist, die aussichtsreichsten Anlagestrategien und Fondsmanager zu identifizieren.

Einer dieser digitalen Vermögensverwalter ist LIQID. Das Fintech ist das erste erste digitale Family Office und wird von Investoren wie Project A Ventures (Axel Springer und Otto-Group) und HQ Trust finanziert. Es bietet sowohl passive als auch aktive Anlagestrategien an, die von HQ Trust gemanagt werden.

Gemeinsam mit HQ Trust wurden drei Anlagestrategien entwickelt, die jeweils für zehn verschiedene Risikoklassen erhältlich sind. Dabei haben Anleger die Wahl zwischen einer passiven und einer aktiven Vermögensverwaltung.

Aktive und passive Vermögensverwaltung

Die passive Index-Strategie bildet die globalen Aktien- und Anleihemärkte entsprechend ihrer relativen Börsengröße mit zwei Indexfonds ab: einer für Aktien, der andere für Anleihen mit guter bis sehr guter Bonität. Einen weiteren passiven Ansatz liefert zum Beispiel LIQID Global. Er berücksichtigt bis zu fünf Anlageklassen: Aktien, Anleihen, den Geldmarkt, Gold und klassische Industrie-Rohstoffe. Hierbei wird die Wirtschaftskraft als Maßstab für die Gewichtung einzelner Regionen genommen.

Eine weitere Strategie des Unternehmens basiert auf einer aktiven Portfolio-Steuerung durch HQ Trust. Sie setzt auf aktiv gemanagte Fonds und auf bis zu sechs Anlageklassen: Aktien, Anleihen, den Geldmarkt, Gold, klassische Industrie-Rohstoffe und Hedgefonds.

Deutsche Bank AG

Als Depotbank wurde die Deutsche Bank AG verpflichtet. Ihr Bereich Deutsche Bank Wealth Management wickelt die Transaktionen ab und verwahrt die Wertpapiere. Für die Entwicklung des Fragebogens zur Risiko-Selbsteinschätzung von Anlegern ist die BhFS Behavioural Finance Solutions verantwortlich, eine Ausgründung der Universitäten St. Gallen und Zürich.

Im Beirat wird das Fintech durch bekannte Manager wie den ehemaligen Metro-Chef Eckhard Cordes unterstützt.

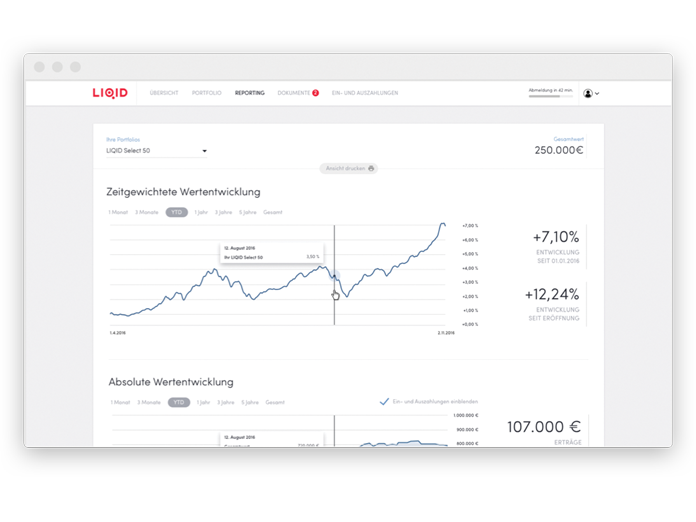

Vermögenssteuerung ohne Gang zum Verwalter

Die Kundenbetreuung wird in erster Linie über eine intuitive, digitale Plattform abgewickelt, die vom PC, Smartphone oder Tablet angesteuert werden kann. Der zeitaufwändige Gang in die Geschäftsräume des Vermögensverwalters ist deshalb nicht mehr nötig. Stattdessen kann die aktuelle Entwicklung des Portfolios jederzeit über ein mobiles Endgerät verfolgt werden. Doch auch hier gilt: Erst die Kombination mit menschlicher Expertise ermöglicht eine umfassende Betreuung der Kunden. Persönliche Ansprechpartner stehen bei Bedarf jederzeit zur Verfügung.