Neben den oben angesprochenen Schwierigkeiten sorgt die Digitale Transformation dafür, dass die klassischen Geschäftsmodelle der Banken bedroht sind. Wandelndes Kundenverhalten setzt die Banken unter Veränderungsdruck. Eigene IT-Infrastrukturen und Prozesse sind häufig nicht mehr zeitgemäß. Gleichzeitig stellen sich neue dynamische Wettbewerber aus dem Fintech-Bereich auf, um Märkte radikal zu verändern.

Um nicht weitere Marktanteile zu verlieren, gilt es, sich schlanker aufzustellen und eine höhere Kundenzufriedenheit zu erzielen. Insbesondere im Kerngeschäft der deutschen Kreditinstitute, bei den kleineren und mittleren Unternehmen (KMU), gibt es viel zu tun: Wie das Mittelstandspanel der Kreditanstalt für Wiederaufbau 2016 zeigt, erhält fast jede zweite Kreditanfrage eines Mittelständlers immer noch eine Absage. Hier bleiben Potenziale im margenstarken Kreditgeschäft liegen. Für das Rückgrat der deutschen Wirtschaft wird die mangelnde Finanzierung zu einem Wachstumshemmnis. Daher beginnen Firmen sich neu zu orientieren: Finetrading, Asset Based Lending Factoring oder auch die Peer-to-Peer-Kreditvermittlung über innovative Onlineangebote gewinnen inzwischen deutlich Marktanteile.

Digitale Transformation für die Mittelstandsfinanzierung nutzen

Die deutsche Kreditwirtschaft scheint diese Entwicklung zu verschlafen. Zwar propagiert sie intern wie extern den digitalen Wandel, allerdings ist zu selten echte Transformation dort drin, wo digitaler Wandel draufsteht. Das Thema wird überwiegend als Change-Management der Verwaltung oder als Marketingansatz betrachtet. Sehr selten führen digitale Strategien der Finanzinstitute zu echtem Mehrwert, neuen Produkte oder Dienstleistungen für ihre Kunden.

Dabei schafft die neue digitale Welt dank Big Data und Realtime Informationsgewinne am Markt, die die Kreditwirtschaft optimal nutzen könnte. Bisher werden schon bei der Entscheidung über die Zusage oder Ablehnung eines Kredites zahlreiche Informationen herangezogen und geprüft. Der Fokus liegt allerdings meist auf der historischen Analyse der Unternehmensentwicklung und weniger auf zukünftigen Wachstums-potenzialen. Für die Banken bleibt oft die Eigenkapitalsituation der Firma die maßgebliche Grundlage für eine Finanzierungsentscheidung. Angeschaffte und bezahlte Ware oder vorproduzierte Güter akzeptiert die Kreditwirtschaft nur widerwillig als Sicherheit – und wenn, dann in einer inakzeptablen Höhe von nur 20 Prozent des Einkaufswertes.

Warenwerte als echtes Sicherungsgut zur Finanzierung

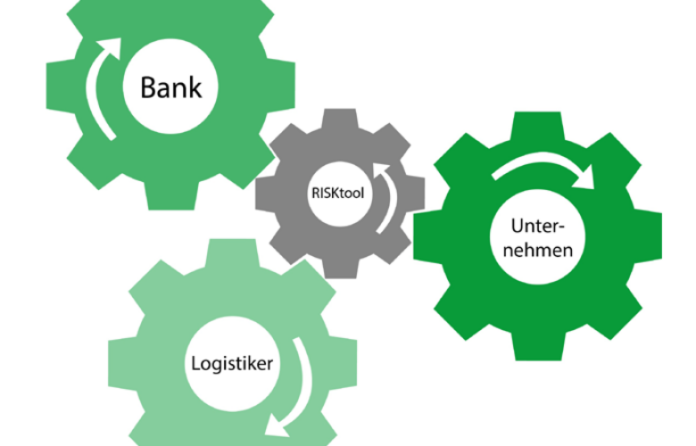

Die Digitalisierung der Wirtschaft bietet den Banken Chancen, ihr Geschäftsmodell zu verändern, denn mit großen Schritten wandelt sich der Handel von einem Offline- zu einem Onlinemarkt. Schon heute ist die Beschaffungs-, Liefer- und Lagerlogistik in der Regel komplett digitalisiert. Verknüpft man diese Daten mit Echtzeitinformationen zur aktuellen Entwicklung von Einkaufs- und Verkaufspreis sowie mit historischen Daten, können Kreditentscheidungen auf einer neuen effizienteren Basis erfolgen und fortlaufend kontrolliert werden. Warenwerte entwickeln sich so zu echten Sicherungswerten. Mittelfristig könnte sich dies auch positiv auf die Eigenkapitalkosten der Banken auswirken. Denn mit der neuen Technologie schafft man zusätzlich Transparenz aus Sicht der weiter steigenden Anforderungen der Aufsichtsbehörden und senkt die Risikokosten.

Die Kreditwirtschaft würde hier in eine Lösung für einen wachsenden Markt investieren. Im Jahr 2015 wurden bereits 150 Milliarden Euro über Online-Vertriebswege, wie beispielweise eigene Webshops, Auktions- und E-Commerce-Plattformen, in Deutschland erlöst. In ganz Europa beläuft sich, nach Angaben des E-Commerce Report, allein der B2C-Markt schon auf 510 Milliarden Euro. Großbritannien führt hier mit einem Marktanteil von fast 35 Prozent. Deutschland hinkt mit knapp 13 Prozent deutlich hinterher. Warenwerte als echtes Sicherungsgut zu bewerten, würde hier Abhilfe schaffen. Zusätzlich verfügbare Liquidität sorgt für Einkaufsvorteile und stärkt damit die Rentabilität und das Eigenkapital. Letztlich bietet dies dem Mittelstand die Chance auf zusätzliches Wachstum.

Dirk Piethe gründete Ende 2016 das Berliner Fintech LABESTonline. Der ehemalige Bankvorstand begann vor über 30 Jahren seine Laufbahn klassisch bei der Dresdner Bank. Ende der 90er-Jahre wechselte er in das Online-Banking und -Trading. Seit 2014 beriet er die Berliner Fintech-Branche. Zuletzt war er Geschäftsführer beim Fintech Valendo.