Als Frederick W. Taylor vor rund 100 Jahren Management zur Wissenschaft erhob, löste er auf geniale Weise ein brennendes gesellschaftliches Problem. Nämlich das, wie man Wertschöpfung in den weiten, rasant wachsenden, trägen Massenmärkten des Industriezeitalters effizient organisieren könnte. Taylor schlug dazu eine revolutionäre Neuerung vor: Das Denken, so Taylor, solle dem Handeln, dem Ausführen, stets mindestens eine Hierarchieebene übergeordnet sein.

Taylors „Scientific Management“, heute kurz: Management, befreite so im Handstreich die überwältigende Mehrheit der Industriezeitalter-Arbeiter vom Denken. Die auf diese Weise mögliche Standardisierung von Arbeit wirkte tatsächlich Wunder für die Effizienz der Massenproduktion. Industriepioniere wie Ford und Sloan perfektionierten das Taylor-System; tayloristisches Management prägte das 20. Jahrhundert wie nur wenige andere Ideen. Management machte Betriebe zu disziplinierten Effizienzmaschinen – wo vorher persönliches Gutdünken, Bauchgefühl und individuelle Weisung vorgeherrscht hatten.

So weit, so gut. Die tayloristische Idee wurde so erfolgreich, dass sie heute wie selbstverständlich nicht nur in der Industrie, sondern in jeder Art von Organisation Anwendung findet. Auch in Banken und in der Finanzwirtschaft. Zwar hielten im Finanzwesen formelle Hierarchie, streng funktionale Strukturierung, Zielvorgaben, bürokratische Kontrolle und Standardisierung, Matrixorganisation, Business-Unit- und Shared-Service-Konzepte, Produktmanagement, MbO, Strategische Planung, Bonussysteme und andere Management-Praktiken erst vergleichsweise spät Einzug. Die Konsolidierungs- und Merger-Welle unter den Banken in den 70ern und 80ern trug dann aber zu einer umso schwunghafteren Übernahme der Management-Konzepte und -Strukturen bei, die in anderen Branchen schon seit Jahrzehnten üblich geworden waren.

Zu spät dran

Dabei war zu diesem Zeitpunkt tayloristisches Management längst am Ende. Die engen, hochdynamischen, wettbewerblichen Märkte des Wissenszeitalters hatten dem bis tief in die 60er Jahre hinein so erfolgreichen Konzept hierarchischer Steuerung bereits den Garaus gemacht. Industrieunternehmen wie Toyota hatten auf den Wandel in den Märkten schon in den 50er und 60er Jahren reagiert und Wege gefunden, Produktion und Montage so zu organisieren, dass Supervision, Produktionsplanung, funktionale Teilung, Vorgabe, Prognosen und Vorschlagswesen überflüssig wurden. Damit waren die Arbeiter bei Toyota fortan denkende Handelnde und handelnde Denker. Später nannten wir dies die „Dritte Revolution der Automobilindustrie“, „Lean“ und vieles mehr.

Auch im Bankwesen entstanden früh Alternativen zum Management per Weisung und Kontrolle: Anfang der 70er Jahre hatte der schwedische Ökonom Dr. Jan Wallander die größte Bank des Landes regelrecht von außen nach innen umgestülpt, oder , wie er es nannte, vom „bürokratischen Komplex“ befreit“ und „radikal dezentralisiert“: Bei Svenska Handelsbanken hieß es fortan: Die Filialen sind die Bank. Dazu genügten bei Tausenden Mitarbeitern nur drei Hierarchieebenen. Dieser Grundidee verdankt Handelsbanken über vier Jahrzehnte überlegene Leistung im europäischen Wettbewerb: Tatsächlich kann sich Handelsbanken seit über vierzig Jahren Europas erfolgreichste Bank nennen.

Dem Siegeszug bürokratisch-hierarchischen Managements im Finanzwesen hat diese betriebswirtschaftliche Pionierleistung keinen Abbruch getan. Im Gegenteil. In den 90er und 00er Jahren kamen Banken und Finanzdienstleister erst richtig auf den Geschmack, was tayloristisches Gedankengut anbelangt. Die meisten bauten sich zu streng bürokratisierten, hierarchisierten Zwangssystemen um, in denen Filialen und Kundenbetreuer zu Vasallen steuernder Manager und administrierender Zentralbereiche degradiert wurden.

Die zwei Organisations-Modelle im Bankwesen

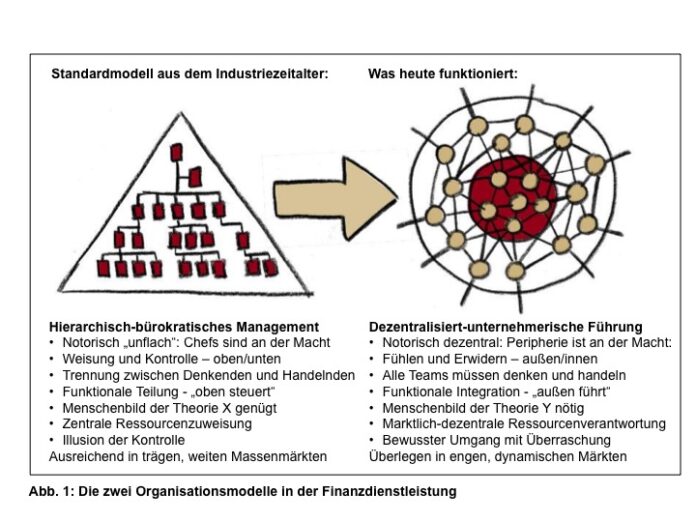

Heute steht diesem Standardmodell gemanagter Banken und Finanzdienstleister ein Ausnahmemodell gegenüber, das ohne Taylors Trennung des Denkens vom Handeln auskommt (siehe Abb. 1). Dieses Alternativmodell ist zwar aus historischen Gründen vergleichsweise selten, es hat sich in Pionierunternehmen aller Branchen aber als überlegen erwiesen. Handelsbanken etwa ist seit 1970 durch verschiedene Bankenkrisen gegangen und hat dabei durchgängig überlegen performt. Ohne Business Units. Ohne Strategische Planung. Ohne Produktmanagement, MbO, Quotensysteme, formelles Forecasting, Kostenmanagement, zentrales Pricing und Incentivierung. Mit einer Organisationsstruktur, die nach wie vor nur drei Hierarchie-Ebenen kennt, und die, Handelsbanken zufolge, auch über die rund 10.000 Mitarbeiter hinaus „beliebig skalierbar“ ist.

Demgegenüber plagt sich der Rest der Branche heute mit den Folgen der Bürokratisierung – und strebt nun nach „flachen Hierarchien“. Die sind natürlich erstrebenswert. Sie sind aber keine Lösung für das Problem, sondern eine Konsequenz der Lösung. Denn Hierarchie und Weisung sind eine logische Folge der Trennung des Denkens vom Handeln, die Taylor vor 100 Jahren vorschlug. Will man diese Teilung überwinden, muss man aus heutigen, hierarchisch und funktional geteilten Unternehmen gleichzeitig Produktmanagement, Geschäftsbereiche, Matrix-Strukturen, und diejenigen Zentralbereiche, die kundennahe Teams entmündigen, verschwinden. Genauso, wie das bei Handelsbanken vor über 40 Jahren vollzogen hat: Dort gibt es seitdem keinen Marketing– und keinen Risikobereich, kein Call Center und auch kein zentrales Pricing. steuernde Prozesse wie Zielvorgabe, Boni, Forecasting, Budgetierung sucht man dort vergebens (siehe Abb. 2).

Flache Hierarchien lassen sich weder herbeibeschwören, noch hervormanagen oder im Organigramm erzeugen. Sie sind natürliches Ergebnis der Dezentralisierung von Entscheidungen hin zu denjenigen Teams, die direkt am Kunden agieren. Sie sind Ergebnis Abkehr von zentraler Weisung und Steuerung – die in dynamischen Märkten aber ohnehin nur eine Illusion von Kontrolle zu erzeugen vermögen.. Die „flache“ Bank mit nur drei Hierarchieebenen ist möglich – überall. Es bringt aber nichts, sie so zu beschreiben. Denn sie ist „außen-innen“, nicht „oben-unten“. Sie erfordert eine Abkehr vom Taylor´s Idee zentraler Bevormundung und Steuerung, Sie bedarf der Rückgabe von Entscheidung und unternehmerischem Handlungsraum an die dezentralen Filialen. Also den Verzicht auf Management als Trennung der Denkenden von den Handelnden.

Als Götz Werner und sein Team von dm-drogerie markt in den frühen 90er Jahren ein derartiges Modell für den Drogerie-Discounthandel ersannen, führte dies in nur 20 Jahren zu einer Umwälzung der gesamten Branche. Daraus könnte man folgern: Würde heute eine größere Bankengruppe in Deutschland das Gleiche tun, dann hätte es sich für viele anderen Wettbewerber schnell ausgeschleckert.

Niels Pfläging ist Speaker bei BetaCodex Network.